המדריך המלא לביטוח מחלות קשות

ביטוח מחלות קשות הוא פוליסה המעניקה לכם פיצוי כספי חד-פעמי (צ'ק מזומן) ישירות לחשבון הבנק מיד עם גילוי מחלה קשה, ללא תלות בהוצאות רפואיות או בקבלות, כדי לאפשר למשפחה יציבות כלכלית בתקופת המשבר.

ביטוח משמש כ'בולם זעזועים' כלכלי: הוא נועד לגשר על אובדן ההכנסה וההוצאות הכבדות הנופלות על המשפחה בעת מחלה, ומעניק סכום כסף גדול ונזיל לכל מטרה שתבחרו.

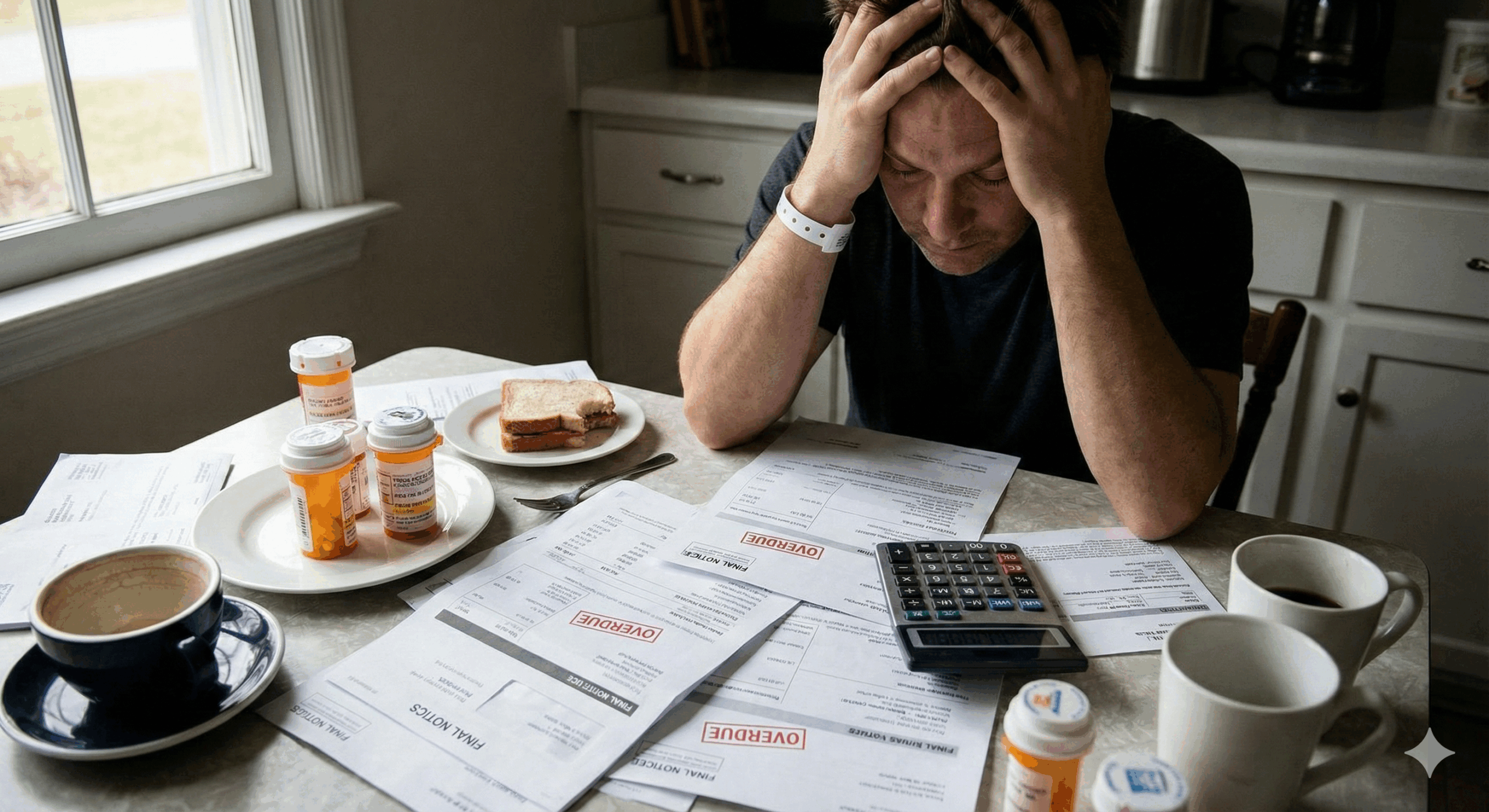

בעולם הביטוח הישראלי, השיח מתמקד לרוב בטיפולים רפואיים: איזה מנתח נבחר? האם התרופה בסל? אך מחקרים עדכניים חושפים תופעה מדאיגה שמערכת הבריאות לא יודעת לפתור: "רעילות פיננסית" (Financial Toxicity). זהו המצב שבו המחלה גורמת לקריסה כלכלית של משק הבית, עוד לפני שהדיון הרפואי הסתיים.

דוח זה נועד לעשות סדר בנתונים, לנפץ מיתוסים על "ביטוחים משלימים" של קופות החולים, ולתת לכם כלים לחישוב הסכום המדויק שיגן על המשפחה שלכם.

"בחלקים הבאים נסקור את ההבדלים המהותיים בין הביטוחים השונים, נציג נתונים על העלויות הנסתרות של מחלות קשות, ונדגים כיצד לבנות תיק ביטוחי המותאם אישית לצרכי המשפחה שלכם."

1. המציאות במספרים: למה "ביטוח בריאות" לא מספיק?

| הצד במשוואה | מה קורה בפועל בזמן מחלה? | המשמעות הכספית |

|---|---|---|

| צד ההכנסות (ירידה) |

החולה מפסיק לעבוד + בן הזוג מצמצם משרה כדי לסעוד אותו | ירידה של עשרות אחוזים בשכר נטו (ללא כיסוי מביטוח לאומי על בן הזוג המלווה) |

| צד ההוצאות (עלייה) |

התאמות דיור, עזרה בבית, חניות, נסיעות, תרופות OTC, חשמל מוגבר | זינוק בהוצאות הקבועות (בנוסף למשכנתא שחייבת לרדת) |

| התוצאה | "בור תזרימי" | ללא הון עצמי נזיל, המשפחה נכנסת לסחרור חובות תוך חודשים ספורים |

2. מתודולוגיה: כמה ביטוח באמת צריך? (Needs Analysis)

| פרופיל | "משפחת השיא" (הורים צעירים + משכנתא) |

"הקן המתרוקן" (בני 55+, ילדים עצמאיים) |

|---|---|---|

| הסיכון העיקרי | קריסה בתשלומי המשכנתא ופגיעה בגידול הילדים | שחיקת החיסכון הפנסיוני ("שריפת" כספי הזקנה) |

| זמן החלמה משוער | 24 חודשים (חשיפה מקסימלית) | תלוי במחלה, דגש על איכות חיים |

| מטרת הכסף | כיסוי שוטף + סגירת חלק מהמשכנתא | מימון תרופות מאריכות חיים + עזרה סיעודית |

| סכום מומלץ (משוער) | גבוה (כ-1,000,000 ₪ ומעלה) | בינוני (כ-600,000 ₪) |

3. מילון מונחים קריטי: האותיות הקטנות בפוליסה

הפוליסות המודרניות מורכבות ומכילות מנגנונים שחשוב להכיר לפני רגע האמת.

| המונח המקצועי | הסבר פשוט – מה זה אומר לכם? |

|---|---|

| תקופת הישרדות (Survival Period) |

כדי לקבל את הכסף, המבוטח חייב לשרוד תקופה מינימלית (לרוב 14 יום) מרגע האבחון. מוות מיידי מכוסה בביטוח חיים (ריסק), לא כאן. |

| מנגנון RESET (תביעות חוזרות) |

קיבלתם כסף על סרטן? הפוליסה לא נסגרת. לאחר תקופת צינון (לרוב שנה), הביטוח מתחדש עבור מחלות מקבוצות אחרות (כגון התקף לב). |

| הגדרת "חומרה" | לא כל "התקף לב" מזכה בפיצוי מלא. נדרשת הוכחה לנזק (כגון עלית טרופונין). חשוב לוודא שהפוליסה כוללת פיצוי חלקי גם על צנתור ללא אוטם. |

| תקופת אכשרה | 90 הימים הראשונים לאחר ההצטרפות. מחלה שמתגלה בתקופה זו – אינה מכוסה. (חריג: מחלות הנובעות מתאונה מכוסות מיד). |

4. השוואת שוק: מה מיוחד בכל חברה?

-

AIG (Extra Care)

-

איילון ("איילון בשביל החוסן")

-

ביטוח ישיר ("ביטוח פרימיום מחלות קשות")

-

הכשרה ("מגן למחלות קשות")

-

הראל ("מענקית זהב")

-

מגדל ("מגדל מזור מורחב")

-

מנורה מבטחים ("קרן אור Top")

-

הפניקס ("מרפא 2023")

-

כלל ("מדיכלל מחלות קשות 3")

1. תקופת הישרדות (Survival Period)

תקופת ההישרדות היא מספר הימים המינימלי שעל המבוטח לחיות לאחר האבחון כדי להיות זכאי לפיצוי מלא.

| חברת ביטוח | תקופת הישרדות נדרשת | חריגים והערות |

|---|---|---|

| AIG (Extra Care) | מעל 7 ימים | התקופה הקצרה ביותר בשוק. יתרון משמעותי. |

| מנורה (קרן אור Top) | מעל 10 ימים | מוות בתוך 10 ימים: פיצוי מופחת (10% עד 30,000 ₪). מוות בתוך 48 שעות: ללא פיצוי כלל. |

| איילון | מעל 14 ימים | אחיד לכל מקרה ביטוח. |

| כלל (מדיכלל 33) | מעל 14 ימים | אחיד לכל מקרה ביטוח. |

| הראל | מעל 14 ימים | אחיד לכל מקרה ביטוח. |

| מגדל (מזור מורחב) | מעל 14 ימים | אחיד לכל מקרה ביטוח. |

| פניקס (מרפא 2023) | מעל 14 ימים | אחיד לכל מקרה ביטוח. |

2. מנגנון הפחתת סכום הביטוח בגיל מבוגר

השוואה כיצד ומתי מצטמצם סכום הביטוח כשהמבוטח מתבגר.

| חברה | גיל תחילת הפחתה | סוג הפחתה | מנגנון הפחתה |

|---|---|---|---|

| איילון | 70 | חד-פעמית | 50% הפחתה בבת אחת מסכום הביטוח. |

| כלל | 70 | חד-פעמית | 50% הפחתה בבת אחת מתגמולי הביטוח. |

| מגדל | 70 | חד-פעמית | 50% הפחתה בבת אחת מסכום הביטוח. |

| פניקס | 70 | חד-פעמית | 50% הפחתה בבת אחת מסכום הביטוח. |

| הראל | 65 | הדרגתית (שנתית) | 5% הפחתה בכל שנה מהסכום המקורי. |

| הכשרה | 65 | הדרגתית (שנתית) | 5% הפחתה בכל שנה מהסכום המקורי. |

הערה: AIG ומנורה מציינות את גיל 75 כגיל פקיעה, ללא מנגנון הפחתה מפורש במקורות אלו בגילאים המוקדמים.

תובנה: למבוטח מבוגר עדיפות הפוליסות המבצעות הפחתה רק בגיל 70 (איילון, כלל, מגדל, פניקס). בהראל ובהכשרה, המבוטח מאבד ערך ביטוחי כבר מגיל 65 (בגיל 70 הוא כבר איבד 25% מהכיסוי), בעוד שבחברות האחרות הוא עדיין מבוטח ב- 100%

3. ניתוח "מוקשים" במבנה הקבוצות (Multiclaim)

ניתוח הגמישות לתביעות חוזרות והפרדת מחלות נפוצות (סרטן, לב, שבץ).

| חברה | מבנה קבוצות | מיקום מחלות נפוצות | גמישות ותנאי המתנה |

|---|---|---|---|

| מנורה | 3 קבוצות | סרטן (3), לב/שבץ (2) | גמישות גבוהה. תביעות חוזרות מקבוצות שונות. המתנה: 180 יום (בין ק' 2 ל-3) או 365 יום (אם קודם היה ק' 1). |

| פניקס | ללא קבוצות | לא רלוונטי | גמישות גבוהה. מאפשרת תביעה נוספת (שונה וללא קשר סיבתי) לאחר 180 יום. כולל סרטן חוזר. |

| AIG | 3 קבוצות | סרטן (3), לב/שבץ (2) | קבוצות נפרדות. מאפשרת תביעה נוספת כל עוד לא חוזרת על קבוצה 2. אכשרה של 180 יום. |

| כלל | 4 קבוצות | סרטן (4), לב/שבץ (3) | מאפשרת תביעה שנייה (לא מאותה קבוצה) לאחר 180 יום. |

| איילון | 3 קבוצות | נפרדות (לכאורה) | עד 3 תביעות מקבוצות שונות. המתנה: 365 יום בין 1 ל-2, ו-180 יום בין 2 ל-3. |

| הראל | 4 קבוצות | סרטן (3), לב (2), שבץ (4) | פוקעת לאחר תשלום מקרה 1 (מקבוצה 1) או מקרה 2. |

| מגדל | 2 קבוצות | כולם בקבוצה 2 | ריכוז גבוה (מוקש). סרטן, התקף לב ושבץ באותה קבוצה. תביעה על אחד עלולה למנוע תביעה על האחרים. |

תובנה: ה"מוקש" העיקרי נמצא במגדל, המרכזת את כל המחלות הקריטיות בקבוצה אחת. מנורה ופניקס מובילות בגמישות לתביעות חוזרות.

4. הגדרות כיסוי סרטן (ראשון ושני)

| חברה | סרטן מוקדם (CIS) | פיצוי CIS | סרטן שני (Second Cancer) | אכשרה לסרטן שני |

|---|---|---|---|---|

| פניקס | שד, צוואר רחם (ללא ניתוח) | 15% | כן, כיסוי 100% | 60 חודשים |

| מנורה | רשימה רחבה (14 סוגים) | 20% (שד/ערמונית) | כן (כמקרה נוסף) | 60 חודשים |

| מגדל | רשימה רחבה (14 סוגים) | 20% | כן (כמקרה נוסף) | 60 חודשים |

| AIG | שד, ערמונית, צוואר רחם + 10 | 20% | כן (כמקרה נוסף) | 180 ימים (אך לא ככיסוי מוגדל נפרד) |

| הראל | שד, צוואר רחם, גידולים לא חודרניים | 20% (שד) | כן (כתוספת 100%) | 60 חודשים |

| כלל | שד, ערמונית, צוואר רחם | 15% | כן | 60 חודשים |

תובנה: פניקס בולטת בכיסוי 100% לסרטן שני (גם אם מדובר בחזרת אותו סוג). מנורה ומגדל מובילות בהיקף האיברים המכוסים בסרטן מוקדם (CIS).

4.1 הגדרות "סרטן" שני (Second Cancer)

| חברה | כיסוי SCC (סרטן שני) | גובה פיצוי SCC | תקופת אכשרה לסרטן שני | עדיפות (ויתור על קשר סיבתי) |

|---|---|---|---|---|

| מנורה | כן (100%), כולל חזרת אותו סוג סרטן | 100% מסכום הביטוח | 5 שנים (60 חודשים) | גבוהה. מבטל את בדיקת זהות המחלה/קשר הסיבתי. |

| פניקס | כן (100%), כולל חזרת אותו סוג סרטן | 100% מסכום הביטוח | 60 חודשים (5 שנים) | גבוהה. מבטל את בדיקת זהות המחלה/קשר הסיבתי. |

| ביטוח ישיר (IDI) | כן (כמקרה ביטוח שני) | 100% מסכום הביטוח | 60 חודשים (5 שנים) | גבוהה. מוגדר חריג מפורש לקבוצות לתביעת SCC. |

| כלל | כן | 25% מתגמולי הביטוח | 5 שנים | בינונית. הפיצוי נמוך (25%) אך קיים חריג המאפשר תביעה. |

| AIG | כן (כמקרה ביטוח נוסף) | 100% מסכום הביטוח | 180 ימים | נמוכה. דרישת אכשרה קצרה, אך חסר חריג מפורש לחזרת אותו סרטן, והדבר כפוף לכלל הקשר הסיבתי הכללי. |

5. כיסויים ייחודיים ("שובר שוויון")

אלמנטים ייחודיים הקיימים רק בפוליסה הספציפית:

| חברת ביטוח | הכיסוי הייחודי | משמעות הכיסוי |

|---|---|---|

| AIG | חיידק טורף | כיסוי לפסצאיטיס נימקית הדורש כריתה כירורגית. |

| מנורה | ליווי וחו"ד מחו"ל | חוות דעת פתולוגית שנייה מחו"ל וליווי רפואי אישי. |

| איילון | שבר באגן/ירך | פיצוי על שבר המוכח בהדמיה. |

| כלל | צליאק (Celiac) | פיצוי 50% לגילאי 5-35. |

| הראל | טיפול ניסיוני בחו"ל | החזר הוצאות (עד 30%) לטיפול בסרטן בחו"ל. |

| מגדל | מחלת דוויק (NMO) | כיסוי למחלה נוירולוגית ספציפית זו. |

| פניקס | קרוהן (עם כריתה) | פיצוי 20% במקרה של קרוהן הדורש כריתת מעי. |

6. ניתוח מרוכז: כיסוי צינתור כלילי טיפולי (Coronary Angioplasty) והשפעתו על הפוליסה

| חברה | מכוסה ככיסוי נפרד? | גובה פיצוי | השפעה על הפוליסה (דילמה מרכזית) |

|---|---|---|---|

| מנורה (קרן אור Top) | כן ("מקרה ביטוח מיוחד") | 10% מסכום הביטוח | השפעה מיטיבה (כיסוי נוסף): אינו מקוזז ואינו פוגע בכיסוי המלא של 100% לאירועים עתידיים. |

| הראל (זהב מענקית) | כן ("כיסויים נוספים") | 10% (עד 20,000 ש"ח) | השפעה מיטיבה (תשלום נוסף): מעבר לסכום הראשי, שומר על הכיסוי המלא למחלה קשה עתידית. |

| מגדל (מזור מורחב) | כן | 10% מסכום הביטוח | השפעה ניטרלית: משולם סכום ביטוח נוסף של 10%. |

| AIG (Extra Care) | כן ("צנתור ראשון") | 10% (עד 50,000 ש"ח) | השפעה חמורה (קיזוז מקבוצה 2): תשלום בגינו מונע תביעה נוספת בגין כל מחלה אחרת הכלולה בקבוצה 2. |

| פניקס (מרפא 2023) | כן | 15,000 ש"ח (סכום קבוע) | השפעה שלילית (קיזוז מפורש): הסכום שישולם יופחת מסכום הביטוח המלא במקרה עתידי. |

| איילון ("בשביל החוסן") | לא (אין פיצוי חלקי) | 0% (אלא אם מקרה מלא) | "הכל או כלום": אין פיצוי חלקי. מימוש מלא מפעיל מגבלות תביעות חוזרות. |

| הכשרה (מגן) | כן | לא צוין סכום | דילמה (חוסר נתונים): כלול בקבוצה שניה, קשה לקבוע השפעה מלאה ללא נתון פיצוי. |

| כלל (מדיכלל 33) | לא נמצא | לא נמצא | השפעה לא מפורשת: מודל "הכל או כלום". תשלום 100% יחליש את הפוליסה (קבוצה 3). |

| ביטוח ישיר (IDI) | לא נמצא | לא נמצא | השפעה לא מפורשת: סביר להניח שמדובר במודל "הכל או כלום". |

"קשר סיבתי ומחלות קשורות"

היכן הפוליסה מבטלת או מגמישה את הצורך בהעדר קשר סיבתי עבור תביעה שנייה?

כלל זה קובע כי אם שרשרת אירועים היא תוצאה של מקרה ביטוח אחד, תגמולי הביטוח ישולמו פעם אחת בלבד.

| חברה | חריג לקשר סיבתי בסרטן חוזר (SCC) | גובה פיצוי SCC | תקופת אכשרה מיוחדת | עדיפות (מבטל את כלל הקשר הסיבתי/זהות המחלה) |

|---|---|---|---|---|

| מנורה (קרן אור Top) | כן. כולל חזרה של אותו סוג סרטן. | 100% מסכום הביטוח. | 5 שנים (60 חודשים) ממועד ההחלמה האחרון. | גבוהה ביותר. מבטלת במפורש את כלל הזהות והקשר הסיבתי עבור חזרת סרטן, ומעניקה ודאות. |

| פניקס (מרפא 2023) | כן. כולל חזרה של אותו סוג סרטן. | 100% מסכום הביטוח. | 60 חודשים (5 שנים) ממועד הפסקת הטיפול לחלוטין. | גבוהה ביותר. מבטלת במפורש את כלל הקשר הסיבתי/זהות המחלה עבור חזרת סרטן. |

| הראל (זהב מענקית) | כן. נכלל כמקרה שני של מחלת הסרטן. | סכום ביטוח נוסף בגובה 100%. | 5 שנים (60 חודשים) מהמועד האחרון בו נעלמו הסימנים ונדרש טיפול. | גבוהה. מאפשרת תשלום נוסף של 100% בכפוף ל-5 שנים. |

| ביטוח ישיר (IDI) | כן. (מקרה ביטוח שני מסוג סרטן). | 100% מסכום הביטוח. | 60 חודשים (5 שנים) ממועד בו נעלמו סימני מחלת הסרטן. | גבוהה. תנאי מפורש המאפשר תביעה חוזרת לאחר 5 שנים. |

| מגדל (מזור מורחב) | כן. זכאי ל"סכום ביטוח נוסף אחד בגין מקרה ביטוח מסוג סרטן". | סכום ביטוח נוסף. | 5 שנים ממועד ההחלמה המלאה מסרטן. | בינונית-גבוהה. יוצר חריג לסרטן שני, אך נותן סכום נוסף אחד. |

| כלל (מדיכלל 33) | כן. (סרטן שני). | 25% מתגמולי הביטוח. | 5 שנים. | בינונית. הפיצוי נמוך (25%), אך קיים חריג המאפשר תביעה לסרטן שני. |

| AIG (Extra Care) | לא קיים חריג מפורש לחזרת אותו סרטן המבטל את כלל הקשר הסיבתי. | 100% מסכום הביטוח. | 180 ימים לתביעה נוספת מקבוצה 3. | נמוכה. דורש העדר קשר סיבתי ואינו מציע ודאות לכיסוי חזרת אותו סרטן. |

| חברה | הגבלת קשר סיבתי הנובעת ממבנה קבוצות/כלל "אותה מחלה" | הערות |

|---|---|---|

| AIG (Extra Care) | מגבלה גורפת קבוצה 2: אם אירע מקרה ביטוח בקבוצה 2, המבוטח לא יהיה זכאי לתבוע פעם נוספת בגין אותה המחלה או כל מחלה אחרת הכלולה בקבוצה 2. | חסם מחמיר. מגבלה זו חמורה יותר מכלל הקשר הסיבתי הכללי, כיוון שהיא מבטלת כיסוי למחלות שונות ובלתי קשורות מאותה הקבוצה (קבוצה 2 כוללת לב/שבץ). |

| איילון ("בשביל החוסן") | מגבלת קבוצות: מקרה הביטוח השני אינו יכול להיות באותה קבוצה בה מצוי מקרה הביטוח הראשון. | חסם משמעותי. מגביל תביעות חוזרות לפי חלוקה קבוצתית, למעט מקרים הנובעים ישירות מתאונה. |

| מגדל (מזור מורחב) | המחלות הקריטיות (סרטן, התקף לב, שבץ) כולן בקבוצה 2. | מוקש מבני. הריכוז הגבוה בקבוצה אחת עלול להוביל לכך שמימוש תביעה אחת יקשה משמעותית על תביעה אחרת באותה קבוצה. |

| חברה | מחלה כרונית | חסם קשר סיבתי מוגדר (סיבוכים שלא ישולמו) | מקורות |

|---|---|---|---|

| כלל (מדיכלל 33) | סוכרת נעורים (לפני גיל 21). | אם מקרה הביטוח הראשון הוא סוכרת נעורים, מקרה הביטוח השני אינו עיוורון, איבוד גפיים או תרדמת. | |

| פניקס (מרפא 2023) | סוכרת נעורים (לפני גיל 21). | לאחר תשלום בגין סוכרת נעורים, לא ישולם מקרה ביטוח נוסף בגין פגיעה מסוכרת נעורים באברי מטרה כגון: מחלות כליה, מחלות לב, אובדן ראייה, וכדומה. |

מסקנת עדיפות בהקשר הקשר הסיבתי

7. סיכום והמלצה

א. למבוטח הצעיר (פוקוס: ריבוי תביעות)

ההמלצה היא להתמקד ב מנורה או פניקס.

-

למה? הן מספקות את הגמישות הגבוהה ביותר לתביעות חוזרות. מנורה מפרידה ביעילות בין קבוצות המחלות, ופניקס מעניקה כיסוי של 100% לסרטן חוזר.

-

ממה להימנע? מפוליסת מגדל, בשל ריכוז המחלות הקריטיות בקבוצה אחת שעלול "לנעול" את הפוליסה אחרי תביעה ראשונה.

ב. למבוטח המבוגר (פוקוס: שמירת ערך הכיסוי)

ההמלצה היא לבחור בין איילון, כלל, מגדל או פניקס.

-

למה? פוליסות אלו שומרות על 100% מסכום הביטוח עד גיל 70.

-

ההשוואה: מנגנון ההפחתה של הראל והכשרה פועל כמו "שעון חול" שמתרוקן לאט כבר מגיל 65. המנגנון של החברות המומלצות פועל כמו "מכל" שנשאר מלא לחלוטין ורק בגיל 70 נחצה בחצי.